【個人事業主として開業】日本政策金融公庫から融資を受けるためのチェック項目を確認しよう

個人事業主として開業予定の方の中には、日本政策金融公庫からの融資を検討されている方もいらっしゃると思います。

日本政策金融公庫は国が運営している金融機関で、中小企業や小規模事業者の支援に力を入れています。創業時など民間の金融機関からの融資が難しいタイミングでも積極的に融資を行っています。

「個人事業主で開業でも融資は受けられますか?」というご質問をいただくことがありますが、日本政策金融公庫の融資は、個人でも法人でも事業用の資金であれば融資の申し込みは可能です。

今回は、個人事業主の方が開業時に融資申し込みを行う際に、チェックしておいていただきたい項目を紹介します。

チェック項目がクリアできていないと融資申し込みがスムーズに進まない可能性があります。

1.個人事業主の方向け 融資を受けるための事前チェック7項目

日本政策金融公庫の融資では必要書類を準備し、融資申し込み、面談を経て融資が確定します。個人事業主の方の融資の流れ、必要書類については後述しますが、まず、融資申し込みの前にこれから紹介する項目を確認してみましょう。

☑ 開業予定の事業の経験はありますか?

創業時の融資は経営者の方の過去の経験が非常に重要です。全く経験のない事業をスタートさせたいという場合、その事業が成功するかどうかの判断基準がありません。過去に経験があるということは、ある程度、知識やノウハウを持った状態でスタートすることが出来ます。

もちろん、未経験の事業で成功される方もいらっしゃいますが、未経験と経験者のどちらが事業を成功させる可能性が高いかと考えた時に、経験者の方が成功させる可能性が高いように感じますよね。開業予定の事業での経験は成功するかどうかの判断基準のひとつとして考えられるということです。

-過去の経験は副業やアルバイトでも大丈夫―過去の経験は正規雇用でないとダメということはありません。副業やアルバイトで経験を積み、独立するという方法もひとつです。日本政策金融公庫で融資を受ける際には、日本政策金融公庫の融資担当者と面談を行います。 ご自身がしっかりと経験したことであれば、説得力のある説明が出来ます。どのような仕事をして、どのような人脈を得て、それを創業する事業にどのように生かせるのかを伝えることが出来れば、副業でもアルバイトでも問題はありません。 |

☑ 自己資金は確認できますか?

日本政策金融公庫で融資を受ける際には、直近半年分の通帳を提示します。通帳を提示する理由はお金の流れの把握と自己資金の確認です。

自己資金とは、貯蓄のことを言います。銀行に預けている預金です。生活費とは別のお金ということになりますので、給料日後で銀行にお金がいっぱい入っているから自己資金があるという訳ではありません。生活に必要な資金を除いた余剰資金です。

自己資金は、事業が軌道に乗るまでの間、生活することができるかどうか、滞りなく貸したお金を返済してくれるかどうかを判断します。貸したお金をきちんと返してくれるという保証が自己資金ということになるため、自己資金が全くないという状態での融資が難しいです。

-創業時に利用できる新創業融資制度の自己資金要件-創業時の融資では「新創業融資制度」という融資制度を利用することが出来ますが、 新創業融資制度には自己資金要件があります。開業に必要な資金の1/10以上の自己資金が必要です。 認定支援機関を経由すると利用できる「中小企業経営力強化資金」には自己資金要件はありませんが、全く自己資金がないという状態での融資は非常に難しいです。 ただし、自己資金と同じように余剰資金として判断してもらうことができる資産もあります。自己資金が全くないという方は、融資の専門家に相談することで、融資を受けることができる可能性を探ってもらうことが出来ます。 |

☑ 開業についてご家族の同意は得られていますか?

事業を行う上で応援してくれる人がいるということは、大切です。

また、ご家族の通帳(配偶者やお子様)を開示することで、自己資金と同じように判断してもらうことが出来ます。配偶者の方の通帳を黙って持ってくるわけにはいきませんので、ご家族の同意を得て通帳を借りておきましょう。

-ご両親などご家族からの支援も自己資金と同じ価値がある-自己資金は、ご自身がコツコツと貯蓄された貯金のことを言います。しかし、ご両親から資金援助が受けられる場合、その資金も自己資金と同じように余剰資金として判断してもらうことが出来ます。 ご家族から支援を受ける際の注意点としては、必ず振込で口座に入金してもらってください。振込してくれた方のお名前がしっかりとわかるように振り込んでもらいましょう。 |

-見せ金だと思われると融資が通らない?!-「見せ金」とは、融資を受けるために一時的に、第三者から借りたお金を自己資金として見せることを言います。先にも述べたように、自己資金は返済能力の判断基準のひとつです。一時的に借りたお金は、余剰資金ではなく「借入」です。 つまり、融資が通った場合、二重に借入をしている状態となってしまいます。 これでは、返済が滞る可能性も高くなってしまうため、見せ金だと判断されると融資を受けることが難しくなります。 見せ金かどうかは、通帳から判断することが出来ます。そのため、ご家族からの支援は振込で、誰からの支援か明確にすることが大切なのです。 |

☑ 開業場所は決まっていますか?

日本政策金融公庫で融資を受ける際には、開業場所が決まっていることが前提となります。

まず、ご自身で融資の申し込みを行う場合、開業場所を管轄する支店窓口にて申し込みを行う必要があります。さらに、店舗や事務所などを借りて事業をスタートさせる場合には、物件も見つけておかなければなりません。契約もしくは仮押さえをした状態で融資の申し込みを行うことになります。

| 【ポイント】

✅ 開業する地域を管轄する支店への申し込みが必要 ✅ 物件が必要な事業の場合には物件を見つけておく必要がある |

☑ 借入の使途は明確ですか?

日本政策金融公庫からの融資は「運転資金」もしくは「設備資金」のいずれかとなります。運転資金は事業を行う上でかかる費用です。設備資金は設備投資にかかる費用です。設備資金については、何に使うためにどのような設備を導入するかを示す必要がありますので、見積りなどを事前に準備しておきましょう。

☑ 許認可が必要な事業の場合、許認可は取得できていますか?

日本政策金融公庫は、許認可や免許を取得するための資金の融資は実施していません。許認可が必要な事業をスタートされる場合には、許認可を取得していることが前提条件となります。

また、免許が必要な事業の場合は、経営者の方が免許を取得していないと、融資が通らない場合があります。

ごくまれに、「免許を持っている人を雇うから大丈夫」とおっしゃる方からのご相談を受けることがありますが、「免許を持っている人を必ず雇用できる」という保証はありません。ただし、一緒に事業をされる配偶者の方が免許を持っている場合には融資が通る可能性もあります。

| 【ポイント】

✅ 許認可の取得は融資申し込みの前に完了しておく ✅ 免許が必要な事業は融資申し込みを行う本人が取得していることがベスト |

☑ 仕入れ先・取引先は決まっていますか?

どこから仕入れ、どこと取引をするのかが明確になっていないと、ビジネスが上手くいかなくなるのではないかと判断されます。そのため、仕入れ先や取引先は明確にしておきましょう。

-顧客リストなど売上の根拠を示しましょう-顧客リストなど開業後に利用してくれる見込みのあるお客様のリストを作成するなど、売上の根拠を示すことが出来る資料があると、売上見込みなど数字に説得力を持たせることが出来ます。事前にリストを作成するなどの準備をしておきましょう。 |

☑ 事業計画書はきちんとできていますか?

事業計画書は、事業の内容や経営方針、戦略、業績推移、資金計画などを簡潔にまとめた書類です。開業、創業時はこれから始める事業を明確にするためにも事業計画書は重要な役割を持っています。融資を受けるために作るというよりは、考えをアプトプットするために作ると思ってください。

日本政策金融公庫から融資を受ける場合、創業時の融資では「創業計画書」すでに事業を始められている方の場合には、「企業概要書」と「事業計画書」が必要です。

-創業計画書+オリジナルの事業計画書で融資確率を高める!-日本政策金融公庫の創業計画書はA3用紙1枚分のサイズです。とてもシンプルな雛形となっていますので、この雛形だけで伝わる事業計画を作ることは難しいのです。創業計画書に記載した内容を、より詳しく具体的に示した事業計画書があることで、事業に対する熱意ときちんとビジネスプランを考えていることをアピールすることが出来ます。 |

2.個人事業主の方が融資を受けるための手順

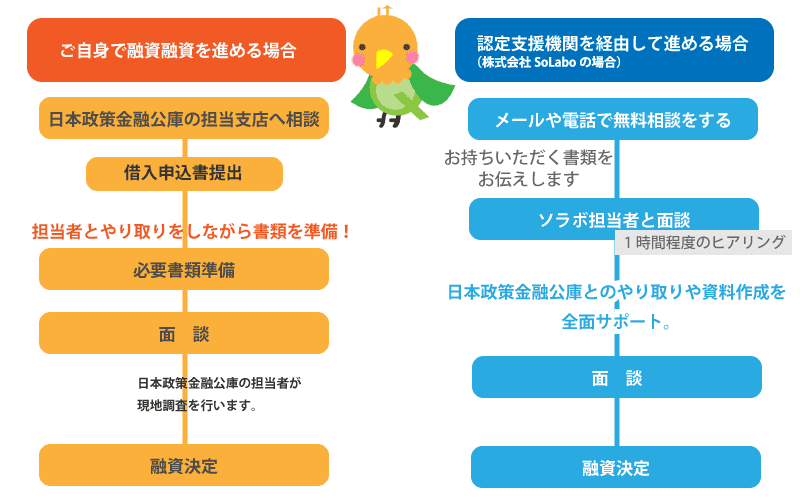

日本政策金融公庫で融資を受ける方法には、ご自身で融資申し込みをする方法と認定支援機関を経由して融資を申し込む方法の2つの方法があります。

ご自身で融資申し込みを行う場合の注意点

7つのチェック項目でも紹介しましたが、ご自身で融資申し込みを行う場合には、開業場所を管轄している支店窓口にて融資申し込みを行う必要があります。

(認定支援機関を経由する場合にはこの限りではありません。)

日本政策金融公庫の支店窓口は下記より調べることが出来ます。

認定支援機関を経由することで得られるメリット

認定支援機関とは、中小企業や小規模事業者の財務や税務、経営サポートを行う国が認定した公的な支援機関です。資金調達サポートを得意とする認定支援機関を経由して融資を受けると、「中小企業経営力強化資金」という融資制度を利用することが出来ます。この制度を利用することで、金利優遇を受けることが出来たり、無担保・無保証人で融資を受けることが出来ます。

当サイトを運営する株式会社SoLaboは資金調達サポートを専門とする認定支援機関です。融資に関するご相談などは無料です。何かお困りのことがございましたら是非、お気軽にお問い合わせください。

3.個人事業主の方が準備する書類

個人事業主として開業される方が日本政策金融公庫で融資を受ける際に必要な書類をまとめて紹介します。取得先も合わせて記載しておきますので、融資申し込み時に揃えられるものは準備しておきましょう。

✅ 借入申込書

日本政策金融公庫HPからPDFをダウンロードし、プリントアウトしてご記入下さい。日本政策金融公庫の窓口でももらうことも出来ます。

日本政策金融公庫HP「借入申込書」

✅ 創業計画書

創業計画書は日本政策金融公庫のHPからダウンロードできます。

日本政策金融公庫HP「創業計画書」

Excel:日本政策金融公庫HP「各書式ダウンロード」

創業計画書の書き方に関しては下記記事をご確認ください。

融資を受ける際に提出する創業計画書。その作成方法をチェック!!

✅ 通帳

直近6ヶ月分の記録を提示する必要がありますので、忘れずに記帳しておいてください。通帳は、給与の振り込み・家賃や公共料金の支払い状況・自己資金が確認できるものをご準備ください。ネットバンキングをご利用の方は6ヶ月分の入出金明細をご準備ください。(面談時に画面提示を求められることもあります。すぐに提示できるようにしておきましょう)

✅ 身分証明書

運転免許証やパスポートなど身分を証明できるものをご準備ください。免許証やパスポートが無い場合、保険証+クレジットカードもしくはキャッシュカードなどをご準備ください。

✅ 支払い明細書

住宅ローンなど他の借入がある場合には、借入残高と支払い額(月)が記載された支払い明細書をご準備ください。

✅ 店舗・事務所の賃貸借契約書(物件情報がわかる書類)

開業に伴い、事務所や店舗を賃貸する場合には、契約済であれば賃貸借契約書を、仮押さえの状態の場合には物件情報がわかる書類(不動産会社のチラシ等)をご準備ください。

✅ 自宅の賃貸借契約書もしくは固定資産税の領収書

ご自宅が賃貸の方はご自宅の賃貸借契約書、持ち家の方は固定資産税の領収書をご準備ください。毎年4月~5月ごろにご自宅に郵送される固定資産税課税証明書も手元にあれば一緒に準備しておきましょう。

✅ 水道光熱費等の支払い状況のわかる書類

直近3ヶ月分の水道光熱費の支払い状況が分かる書類を(水道・電気・ガスのうち2つ以上)提出していただく場合があります。

| コンビニ払いを利用されている方 | 支払い時に受け取った領収書 |

| 口座引き落としを利用されている方 | 水道光熱費の支払いがわかる通帳 |

| クレジットカード払いを利用されている方 | クレジットカード利用明細書 |

✅ 源泉徴収票又は確定申告2年分

会社にお勤めだった方は直近2年分の源泉徴収票をご提出ください。確定申告を行っている方は2年分の確定申告書をご準備ください。

源泉徴収と確定申告の両方に該当する場合には、確定申告書があれば源泉徴収票は不要です。

源泉徴収表が見つからない場合源泉徴収票は勤め先に依頼すると再発行してもらうことが可能です。再発行を依頼することが難しい場合には、市区町村の役所で取得できる課税証明書での代用が可能です。 課税証明等請求書※/身分証明書/印鑑(認印)/手数料/ ※市区町村によって名称が異なります |

確定申告書が見つからない場合確定申告書は税務署で再発行をお願いすることが出来ます。再発行には手数料(1通300円)がかかります。 保有個人情報開示請求書/身分証明書/手数料 保有個人情報開示請求書は税務署に準備されていますが、国税庁HPからPDFをダウンロードすることが出来ます。 国税庁HP「保有個人情報開示請求書(PDF)」 |

✅ 事業に必要な許認可や免許を証明するもの

事業に必要な許可、認可、免許を証明するものを事前にご準備ください。許認可に関しては、一部後日提出でも可能なケースもあります。

後日提出が可能な許認可

ただし、事業に必要な免許(美容師免許等)を取得していることが前提となります。 |

✅ 見積書、工事請負契約書

導入する設備や店舗・事務所の内装など、融資を受ける資金の使用用途を明確にするために、見積書や工事請負契約書などもご準備ください。

4.融資を受けるなら開業前・開業直後がベストタイミング

融資と言えど、お金を借りるということになるため、借金はしたくない!という経営者の方も多いです。

しかし、事業を円滑に進めるためには資金は絶対に必要です。事業がうまく言っていても、手元にお金がないことによって黒字倒産してしまう企業も少なくありません。

創業前・創業時は事業の実績を提示せずに融資を受けられる最初で最後のチャンスです。

経営者がお金を借りたいと思うタイミングと、金融機関がお金を貸したいと思うタイミングは違います。融資は受けやすいタイミングに受けることが最も賢い方法と言えます。

まとめ

日本政策金融公庫からの融資は個人事業主の方でも利用することが出来ます。

開業時に個人事業主として事業をスタートするか、法人として事業をスタートするか悩まれる方も多いと思いますが、法人で融資申し込みをする場合には、履歴事項全部証明書など個人事業主とは異なる書類が必要になりますので、まず、登記など会社設立を完了する必要がありますのでご注意ください。

開業時の融資では、創業計画書や事業計画書を用いて、これからスタートする事業が成功することを説明しなければなりません。ご自身で進めることに不安を感じる場合には、認定支援機関を取得している専門家に相談してみてください。

この記事を書いたライター

ソラボ編集部

資金調達の可能性を無料で診断

10,000件の資金調達実績を持つSolaboの専門家が、融資や補助金など、事業課題に合わせた資金調達方法を提案します。

10,000件の資金調達実績を持つSolaboの専門家が、融資や補助金など、事業課題に合わせた資金調達方法を提案します。