いくらの領収書から収入印紙が必要なのか?領収書と収入印紙の基礎知識

領収書を作成するとき、収入印紙が必要だったかな?200円の印紙でよかったのかな?

と一瞬まよってしまうことはありませんか?

金額によっては収入印紙を貼る必要があるということは理解していても、ケースによっては収入印紙が不要だったりと、領収書と収入印紙の関係性を完璧に把握してないという方もいらっしゃるのではないでしょうか?

今回は、領収書と収入印紙の基礎知識を紹介します。収入印紙を貼り忘れてしまうと罰則がある場合もあるので、しっかりと確認しましょう。

|

個人事業主や中小企業の方は、経営改善のための費用のうち最大20万円までを国から補助してもらえます。 上記の補助を受けるには、早期経営改善計画という中小企業庁の補助制度を利用する必要があります。早期経営改善計画を利用するには税理士や認定支援機関などの専門家を通さなければなりません。 当サイトを運営するSoLaboは、早期経営改善計画の対応可能な認定支援機関です。現状の信用情報で融資を受けられそうかの無料相談も可能なので、融資と経営改善の双方からのご提案が可能です。 |

1.領収書の基礎知識

領収書は、商品やサービスに対する金銭の受け取りを示すために作成される書類です。手書きのものから、印字されたものまで様々な領収書があります。

レシートは領収書になる?

お会計をする際に「領収書をください」と伝えて、領収書を発行してもらったことのある方もたくさんいらっしゃるでしょう。

お会計時にはレシートを発行してくれますが、レシートは領収書の代わりになるのでしょうか?

税法では、領収書が受取証書として認められるには以下の6つの項目が記載されていなければなりません。

- 取引日の日付

- 宛名

- 金額

- 但し書き(取引明細)

- 金額が5万円以上の場合は収入印紙

- 領収書の発行者名・住所

レシートも、取引日・金額・取引明細・発行者名/住所といった記載はされていますね。

しかし、「宛名」だけはレシートには記載がありません。

領収書を書いてもらう時のやり取りで「宛名はどうしますか?」と聞かれて、会社名や個人名などを伝えたり、名刺を見せたりしますね。

レシートの場合は、宛名を記載する箇所がありません。そのため、税法上の受取証書としてみとめられないという意見もありますが、消費税法上の場合には、小売業や飲食業、旅客運送業(電車やバス、飛行機など)、駐車場業など一部の事業の場合には、宛名が不要です。

特に、経費などの場合は、領収書よりもレシートの方が、細かな内訳が印字されているので、宛名が不要な事業からの受取証書はレシートの方が良いというケースもあります。

領収書は必ず発行しないといけないの?

領収書は商品やサービスに対する金銭の受け取りに関する受取証書です。料金を支払う人が領収書を請求した場合には、代金を受け取る側は領収書を発行する義務が生じます。

ただし、『再発行してほしい』と依頼された場合は、拒否することが出来ます。

再発行による二重請求などを防ぐという観点からも、領収書は金銭の受け取りと同時に発行することが基本です。

クレジットカードと領収書

最近はキャッシュレスが主流となっており、クレジットカードで決済される方も多いです。

クレジットカードは金銭の直接取引ではなく、信用取引です。

そのため、基本的には領収書の発行義務はありません。また、もし、領収書の発行を依頼され、発行する場合には収入印紙も不要です。領収書の発行を依頼された場合には、但し書きに「クレジットカード払い」などクレジットカードで支払いがなされていることを記しておきましょう。

クレジットカードで支払った支払いを経費とする場合には、クレジットカードの決済時お店側が発行してくれる利用明細(お客様控え)を領収書の代わりとすることも可能ですが、

利用明細に、取引日、宛名、金額、取引内容、発行者が記載されている必要がありますので、しっかり確認しておきましょう。

2.領収書と収入印紙

領収書には収入印紙を貼り付けるスペースが設けられています。(設けられていない領収書もあります。)しかし、すべての領収書に収入印紙が貼りつけられているという訳ではありませんね。

そもそも収入印紙は、印紙税という税金です。

印紙税が必要かどうかは、その文書が課税対象になるかどうかで決まります。

領収書は「印紙税額第17文書」という文書に該当することになるため、印紙税の課税対象になります。しかし、すべての領収書に収入印紙が必要というわけではなく、領収書に収入印紙を貼る必要があるかどうかは、記載している金額で変わります。

収入印紙が必要な金額は5万円以上

金額が5万円以上の場合には、原則として課税対象文書となり収入印紙が必要です。収入印紙の金額は領収書の金額によって異なります。

さて、この5万円という金額は税込みでしょうか?税抜きでしょうか??

課税対象文書は消費税を抜いた金額を基本として考えられています。

金額が税込みで53,900円の場合、10%の消費税ならば税抜が49,000円です。この場合は原則としては収入印紙は必要ありません。

しかし、領収書の記載方法によっては収入印紙が必要になります。

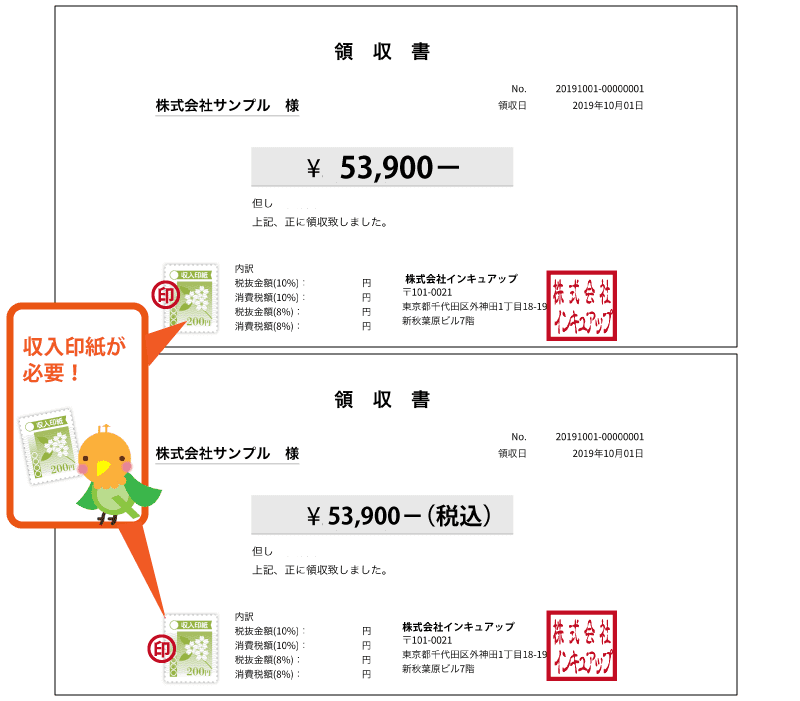

〇 収入印紙が必要になる書き方

上記の書き方は、どちらも金額部分に税込みの価格を記載しており、消費税の金額が記載されていません。この書き方をしている領収書の場合には、課税対象文書となり収入印紙が必要です。

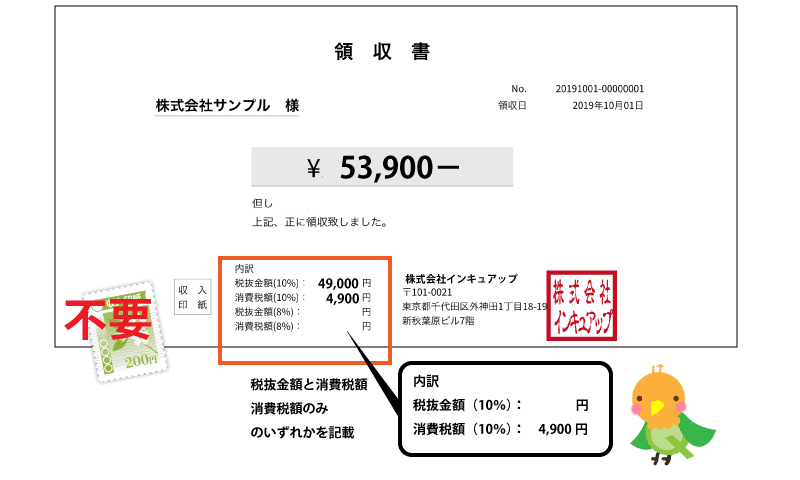

〇 収入印紙が不要な書き方

上記の書き方は、金額部分は税込みの価格ですが、別途、消費税額を記載しています。この書き方であれば、合計金額は5万円を超えていますが、税抜の金額が5万円未満なので収入印紙を貼り付ける必要がありません。

手書きの領収書を作成する場合には、税抜価格と消費税額もきちんと記載して、ムダに収入印紙を貼りつけずに済むようにしておきましょう。

消費税抜きの金額が5万円を超える場合には収入印紙が必要と覚えておくと覚えやすいです。

記載金額ごとの収入印紙の金額

5万円以上の領収書は収入印紙が必要になります。収入印紙は200円から種類がありますが、領収書の記載金額によって、貼り付ける収入印紙の金額も変わります。

| 5万円未満 | 非課税 | 3,000万円を超え5,000万円以下 | 10,000円 |

| 100万円以下 | 200円 | 5,000万円を超え1億円以下 | 20,000円 |

| 100万円を超え200万円以下 | 400円 | 1億円を超え2億円以下 | 40,000円 |

| 200万円を超え300万円以下 | 600円 | 2億円を超え3億円以下 | 60,000円 |

| 300万円を超え500万円以下 | 1,000円 | 3億円を超え5億円以下 | 100,000円 |

| 500万円を超え1,000万円以下 | 2,000円 | 5億円を超え10億円以下 | 150,000円 |

| 1,000万円を超え2,000万円以下 | 4,000円 | 10億円以上 | 200,000円 |

| 2,000万円を超え3,000万円以下 | 6,000円 | 受取金額の記載のないもの | 200円 |

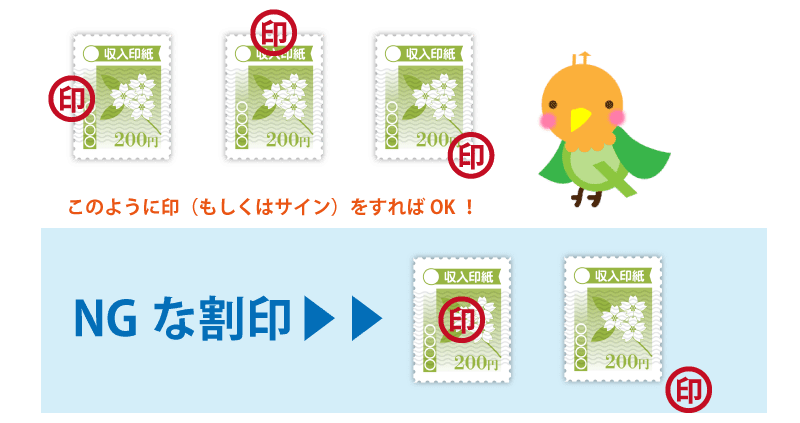

領収書の収入印紙は割印が必須

5万円以上の領収書を発行し、収入印紙を貼り付ける時は「割印」を忘れずに押しましょう。

割印の目的は、すでに使用された収入印紙であることが分かるように、つまり、再利用されないための対策ですが、割印は押し方を間違えてしまうと無効になってしまいます。

領収書と収入印紙の両方に印が押されている状態ですね。印紙だけ、領収書だけに印が押されているものは効力を発揮しません。

印鑑がない場合には、サインでも大丈夫ですが、消えてしまうペンや鉛筆・シャープペンなどではNGです。ボールペンなど消えないものでサインを記載してください。サインで割印をする際も、領収書と収入印紙の両方にかかるようにサインしてください。

領収書に収入印紙は貼らないと罰則がある

領収書に貼り付ける収入印紙は印紙税という税金なので、貼らなければいけない領収書に収入印紙を貼り忘れてしまうと過怠税を徴収される可能性があります。

国税庁のホームページには以下のような記載があります。

引用

印紙による納付の方法によって印紙税を納付することになる課税文書の作成者が、その納付すべき印紙税を課税文書の作成の時までに納付しなかった場合には、その納付しなかった印紙税の額とその2倍に相当する金額との合計額(すなわち印紙税額の3倍)に相当する過怠税を徴収されることになり、また、貼り付けた印紙を所定の方法によって消さなかった場合には、消されていない印紙の額面全額に相当する金額の過怠税を徴収されることになっています。

国税庁HP「印紙を貼りつけなかった場合の過怠税」

印紙を貼り忘れてしまった場合、本来の印紙代の3倍、200円なら600円の過怠税が徴収されてしまいます。また、割印の押し方が正しくない場合は収入印紙と同額の過怠税が徴収されます。ただし、税務調査などによって指摘を受ける前に、所轄税務署長に印紙税の納付を忘れたことを申告した場合は、印紙税額とその10%を納めることになります。

もし、貼り忘れに気付いた場合は早めに対応しておきましょう。

印紙が必要だと理解しながら意図的に収入印紙を貼らなかったなど悪質だと判断されると過怠税よりも重たい罰則となり、1年以下の懲役または20万円以下の罰金、もしくは両方ということもありますので、注意してください!

収入印紙を間違えて貼り付けてしまった場合

収入印紙が必要ない領収書に収入印紙を貼ってしまった・・・

貼り付ける金額を間違えてしまった・・・・

という場合の対処方法を紹介しておきます。

〇 貼り付ける金額を間違えてしまった

実際に必要な収入印紙の金額に対して少ない金額の収入印紙を貼ってしまった場合は、気付いた段階で、不足額分の収入印紙を貼り付け(割印も忘れず)ましょう。

少ないままにしてしまうと、過怠税を徴収される可能性があります。

必要な金額よりも大きな金額を貼り付けてしまった場合は、修正せずにそのままの状態で税務署に持っていくと、税金の過払いとして返還などの対応を依頼することが出来ます。

〇 貼る必要がない領収書に収入印紙を貼ってしまった

この場合も、大きな金額を貼ってしまった時と同様に、修正せずにそのままの状態で税務署に持っていき、返還等の手続きを行いましょう。

受け取った領収書に収入印紙がない

領収書を受け取ったけど、収入印紙が貼られていない!!という場合、その領収書が有効なのかと不安になってしまいますが、収入印紙が貼られていない領収書でも領収書としては有効です。

もし、領収書を受領した方の会社などに税務調査が入った場合に、領収書の発行者が控えられます。そして、発行者側に税務調査が入った場合には、収入印紙を貼っていない領収書が発行されているという事実から過怠税が課せられることになります。

つまり、受け取り側としては収入印紙が貼り忘れられていても問題はないということです。

3.領収書は電子にすれば印紙が不要

5万円以上の領収書には収入印紙が必要なのですが、この領収書は書面で作成されたものが対象となり、電子文書は対象になりません。

つまり、Webをつかって電子発行した領収書をメールやファックスで送るという場合には、収入印紙は必要ありません。

とはいえ、電子の領収書なんて使ったことない。作ったことないという方もいらっしゃると思うので、簡単に請求書や領収書が作成できるサービスを紹介しておきます。

クラウド請求書サービスRAKUDA

RAKUDAは、無料会員登録するだけで無制限に利用できる請求書作成ツールです。請求書以外にも、見積書や納品書、領収書、送付状などを作ることが出来ます。

使い方も簡単です!枚数制限などもありません。

詳しくはコチラ

>無料会員登録するだけで請求書・見積書・納品書が無料で作成できるRAKUDAクラウド請求書サービス<

ちなみに、RAKUDAは資金調達ノートというサイトの会員登録で利用できるサービスなんですが、会員登録することで、RAKUDA以外にもワードやエクセルで作成できる便利なテンプレートもダウンロード可能です。

とりあえず、雛形が欲しいという方は、登録して使ってみて下さい。

まとめ

今回は、領収書と収入印紙の基礎的な内容を紹介しました。

税抜きで5万円以上の金額の領収書を文書として発行する場合は、収入印紙が必要となり収入印紙には割印が必要です。

領収書を電子発行にして、メール等でやり取りする場合には収入印紙は不要です。

収入印紙の貼り忘れは罰則が設けられているので、文書として発行し郵送等でのやり取りをする場合には、金額を確認して収入印紙を忘れずに貼り付けましょう。

この記事を書いたライター

ソラボ編集部

月額20,000円からの記帳・経理代行

会計処理に関するご相談受付中!法税務申告や日々の経理業務など、企業の会計実務をサポートいたします。

会計処理に関するご相談受付中!法税務申告や日々の経理業務など、企業の会計実務をサポートいたします。