このサイトをご覧頂いている方からよく頂くお問合せで「個人事業主なんですが、日本政策金融公庫で借入する時は会社設立してないとダメですよね」というご質問があります。

公的融資は、日本政策金融公庫の他に信用保証協会、商工会議所のマル経融資、地方自治体の制度融資がありますが、いずれも会社設立していなくても利用できるものばかりです。

1.個人事業主・フリーランスにうってつけなのが、日本政策金融公庫の事業融資

日本政策金融公庫は日本政府が100%出資している政策金融機関です。長い歴史をもち、災害時のライフライン強化や農林漁業のための融資、そして一般個人向けの教育ローンなど幅広く融資を行っています。

事業利益が高く、規模も大きい企業であれば大手銀行から融資を受けることも可能です。が、そうではない小規模の事業者であれば消去法で日本政策金融公庫の融資を受けるしか道がないと思います。

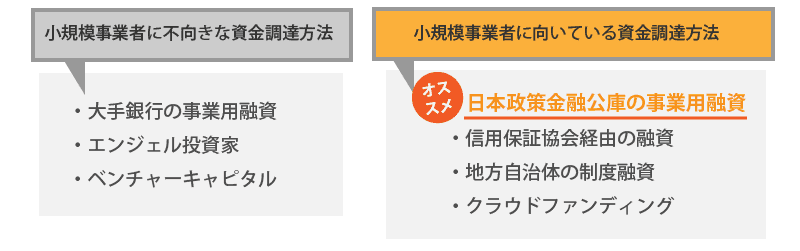

事業に必要な資金を調達する方法はいくつかありますが、まず小規模事業者や個人事業主、フリーランスに縁がない資金調達法から申し上げると、大手銀行からの直接融資(プロパー融資)です。また、エンジェル投資家、ベンチャーキャピタルについても①事業自体の利益が年で5億円以上②創業者が受賞歴などのある有名人である、などかなりハイスペックな場合でないと縁はありません。

消去法で考えれば、個人事業主が利用できる実現可能な融資は公的融資の一択です。公的融資は日本人の生活向上などのために税金を使って運用されているという背景があるため、基本的には万人に開かれている制度です。信用保証協会や地方自治体を通す融資もありますが、1対1ではなく複数の機関(例、あなた、自治体、商工会議所、自治体と連携している銀行)を通すため審査期間も長くなり、保証料や商工会議所への会費など手数料を支払わなければいけない場合が多いのです。しかし、日本政策金融公庫の場合はあなたVS日本政策金融公庫というサシでの審査になります。

他に小規模事業者に向いている資金調達法でとしてクラウドファンディングもありますが、クラウドファンディングはゲーム感覚で気軽にトライできる反面、確実性がありません。10%ほどの手数料も必要です。クラウドファンディングではまず人々の注目を浴び、多くの人の共感を得てお金を出してもらわないと希望額には到達できません。時代の流れやネット内での流行も影響します。

また、助成金はこれから事業をするためのものではなく、事業を始めたあとに一定の条件にあう事業者が受けられるキャッシュバックの制度です。また、創業補助金もありますが最高額50万円程度と事業を始めるのに十分足りる資金ではなく、サブ的な資金調達法です。

日本政策金融公庫の融資の場合は審査基準も明確で(自己資金と経験があり、事業計画がしっかりしていて、借金まみれでない方)、基準さえ満たせば十分審査に通る可能性はあります。

大げさに例えるなら、一生のうちであなたが一般的な大学に受かる確率が日本政策金融公庫の融資に受かる確率とすれば、ノーベル賞に受かる可能性が創業融資で大手銀行からの直接融資に成功することに近いと言えます。公的融資(日本政策金融公庫なそ)とその他の融資(銀行やエンジェル投資家)の間にはそれぐらい大きな差があります。

2.公的融資を受けるならアコム・アイフルなど消費者金融からは極力借りない方がいい

「公的融資じゃなくて、ビジネスローンでお金を借りて事業をすればいいじゃん!」というお考えもあるかもしれません。しかし、以下の条件をみてみてください。以下は、日本政策金融公庫で融資を受ける場合の審査基準です。公的融資以外のビジネスローンなどは高金利で、高金利にもかかわらず借りているという=生活に困っている、という判断を公的融資の担当者から受けてしまいます。気軽にビジネスローンに手を出したために、堅実で低金利な公的機関の融資が受けられなくなってしまっては、非常にもったいない話です。

【自己資金について】

- 自己資金は最低100万円以上あるか

- 自己資金は融資希望者が半年以上かけて貯めたお金なのか

- 自己資金は金融機関の通帳で確認することは可能か

【事業の経験】

- 起業したい事業の経験が十分(正社員として6年以上が基準)があるか

- 飲食店や美容室などの業態であれば、店長経験があるか

【事業計画について】

- 事業計画で将来の利益がしっかりと見込め、収益性のある事業と言えるか

- 事業計画は机上の空論ではなく、実際的なデータに基づく計画であるか

【物件について】

- 人を呼べる場所に立地する物件であるか

- 事業計画において物件価格が適当であるか

【融資希望者の信用情報について】

- 直前でアコムやアイフルなどから多額(50万円以上)の借入がないか

- 現在、税金の延滞や支払い不足はないか

- 過去にクレジットカードなどの支払い遅延などで金融事故を起こしていないか

ビジネスローン業者はもちろん商売ですから、気軽に借りてね♪という宣伝をもちろん打っていきます。しかし、それに乗って返済を考えず気軽に借りる方に、公的融資はできればお金を貸したくないのです。消費者金融を否定する訳ではありませんが、金利が高く、本当に計画的に借りないと返済時に非常に苦労する方も多いのは事実です。

日本政策金融公庫の融資において、直前にこれらの消費者金融から借入をしていることはデータでわかりますので、そのような方からの融資希望があれば、「借り換えをして利率を下げたいいのかな」という目で見られ、審査は通過しません。

「事業計画以外はなんとかなりそうだけど、事業計画をつくるのが難しそう」という方は、認定支援機関(国から認定されている税理士など)に事業計画作成を依頼できます。当サイトを運営する株式会社SoLabo(ソラボ)も認定支援機関として数多くの実績を有しておりますので、お気軽にお問い合わせください。

3.1回借りて終わりと考えている人多数!公的融資は繰り返し利用できる

日本政策金融公庫でも他の公的融資でも、一生のうちで1回しか利用できない制度ではありません。個人事業主の賢い公的融資の方法は、最初に希望額の6~7割程度を借りて、半年~1年後にまた残りの3~4割プラス経営に必要な余剰資金として200~300万円を借りる方法です。

一度公庫の融資に通った方は2度目の融資は一度目より審査が通りやすい場合が多々あります。(事業はうまくいっている場合)一度目の融資も一部返済しているため気持ちもラクですし、利子分の負担がありますが、いつでもお金を使える状態にあるためビジネスチャンスも逃さず税金滞納もないので、また次も借りやすい状況になります。いつでもお金を借りやすい状況では、人をいつでも雇用でき、いつでも仕入れられる状態なので、自然と利益も上がりやすくなります。

まとめ

個人事業主が利用できる公的融資では日本政策金融公庫が一番オススメです。公的融資は他のローンのように融資額は高くありませんが、それだけ堅実という証拠です。一度目の融資に通れば、二度目・三度目と長いつき合いをして利益を上げられるので、結果的に賢い融資の仕方と言えるでしょう。