ファクタリングとは?図解を用いながらわかりやすく解説

ファクタリングは、会社で保有する売掛債権を活用できる金融サービスです。売掛債権を金融機関やファクタリング会社に売却(譲渡)することで、資金調達を行うことや売掛債権の貸倒リスクを軽減することが可能になります。

当記事では、ファクタリングの概要を解説します。種類や仕組みなど図解を用いながらわかりやすく紹介しているため、ファクタリングを利用した場合のイメージを明確化したいという人は参考にしてみてください。

ファクタリングとは売掛債権の売買(譲渡)取引を行う金融サービス

ファクタリングとは、売掛債権の売買(譲渡)取引を行う金融サービスのひとつです。ファクタリングでは、会社で保有する売掛金や受取手形などの売掛債権を、金融機関や債権買取業者であるファクタリング会社に売却(譲渡)することができます。

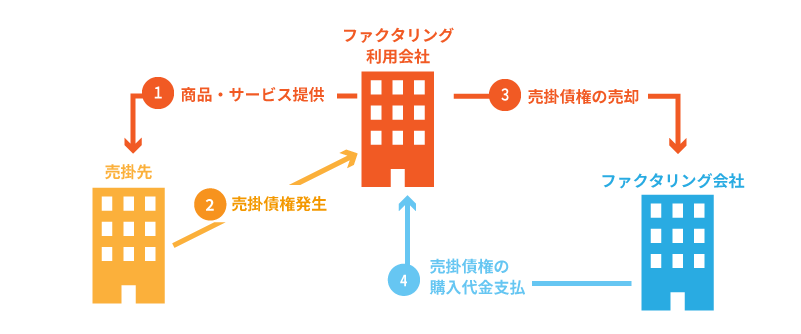

【ファクタリングで行われる売掛債権の売買(譲渡)取引の流れ】

売掛債権をファクタリング会社に売却(譲渡)することで、事業者は売掛債権を支払期日前に現金化することができます。売掛債権の回収期間が長い場合にファクタリングを利用することで、運転資金が不足してしまう状態を回避することができ、資金繰りの改善を図ることが可能になります。

また、事業者は、売掛債権をファクタリング会社に売却(譲渡)することで、売掛債権の回収リスクをファクタリング会社に移すことができます。売掛債権が未回収となったときは、ファクタリング会社が損失を負うことになるため、売掛債権の回収リスクを軽減することが可能になります。

なお、ファクタリングで売却(譲渡)できるのは、おもに金額や支払日が確定している状態の売掛債権です。具体的にどのような状態を指すのかを確認したい人は、「ファクタリングで売却できる債権とは?手数料への影響についても解説」で紹介しているので、参考にしてみてください。

ファクタリングと融資の違い

ファクタリングは、売掛債権の売却(譲渡)によって一時的な資金繰りを改善できることから、資金調達手段のひとつに挙げられています。企業の代表的な資金調達手段である融資と比較した場合、以下のような違いがあります。

【ファクタリングと融資のおもな違い】

| 相違する内容 | ファクタリング | 融資 |

| 契約方法 | 債権売買(譲渡)契約 | おもに金銭消費貸借契約 |

| 審査対象 | 売掛債権や売掛先企業 | 融資を利用する企業 |

| 資金調達にかかる期間 | 即日や数日による資金調達が可能 |

利用状況によっては 1ヶ月以上かかる場合がある |

| 調達できる金額の上限 | 売却(譲渡)する売掛債権の金額が上限 | 融資制度ごとに設けられた限度額が上限 |

| 利用時に発生するコスト | 手数料 | 利息 |

たとえば、ファクタリングと融資の違いのひとつとして、審査対象の違いが挙げられます。ファクタリングでは、売掛債権を確実に回収できるかを重視した審査が行われることから、審査の対象はおもに売掛債権の支払者である売掛先企業となっています。

また、ファクタリングと融資の違いのひとつとして、調達できる金額の違いが挙げられます。ファクタリングは売掛債権の現金化であるため、売却する売掛債権の金額が上限金額であり、売掛債権の金額以上の調達はできません。

このように、ファクタリングと融資では、資金調達における仕組みにさまざまな違いがあります。ファクタリングを資金調達手段として検討する際は、融資との違いを理解しておくことで自社にとって最適かどうかを判断することができるため、参考にしてみてください。

ファクタリングと融資の違いを詳しく知りたい人は「ファクタリングと融資の違いを解説」にて紹介しているので、参考にしてみてください。

ファクタリングの種類と仕組み

ファクタリングには、利用目的に応じたいくつかの種類があります。利用目的ごとにサービスを分類したとき、以下の3種類のファクタリングサービスが挙げられます。

【ファクタリングの種類】

| サービスの名称 | 目的 | サービスの特徴 |

| 買取ファクタリング | 資金調達 |

|

| 保証ファクタリング | 貸倒損失の軽減 |

|

| 一括ファクタリング | 手形決済の合理化 |

|

買取ファクタリングは、資金調達を目的としたサービスです。売掛債権をファクタリング会社に売却(譲渡)し、手数料を支払うことによって支払期日より前の現金化が可能になります。

保証ファクタリングは、貸倒損失の軽減を目的としたサービスです。ファクタリング会社に保証料と呼ばれる手数料を支払うことで、売掛債権の回収不能時に保証枠に応じた保証金を受け取ることができます。

一括ファクタリングは、手形決済の合理化を目的としたサービスです。買掛債務(買掛金)をファクタリング会社に一括譲渡することによって、手形取引における事務負担やコスト負担を軽減することが可能になります。

なお、契約の流れや契約形態などの仕組みは、種類ごとに異なります。ファクタリングサービスの理解を深めるためにも、ファクタリングの利用を検討している人は種類ごとの仕組みをおさえておきましょう。

買取ファクタリングの仕組み

買取ファクタリングは、保有する売掛債権を支払期日より前に現金化することができるサービスです。利用にあたっては審査を受ける必要があり、審査で買取可能と判断されれば、ファクタリング会社から売掛債権の売却(譲渡)代金を受け取ることが可能になります。

買取ファクタリングの利用には、買取を依頼することへの対価として手数料が発生します。手数料は、売却(譲渡)する売掛債権の金額から差し引かれる形で徴収されるため、買取ファクタリングで調達できる金額は、売掛債権の満額ではないことに留意して利用を検討しましょう。

なお、買取ファクタリングの契約は、2社間ファクタリングと3社間ファクタリングと呼ばれる2種類の形態のいずれかで行います。2社間ファクタリングと3社間ファクタリングにおいても契約の仕組みが異なるため、ファクタリングの利用を検討している人は契約形態ごとの仕組みも併せて確認しておきましょう。

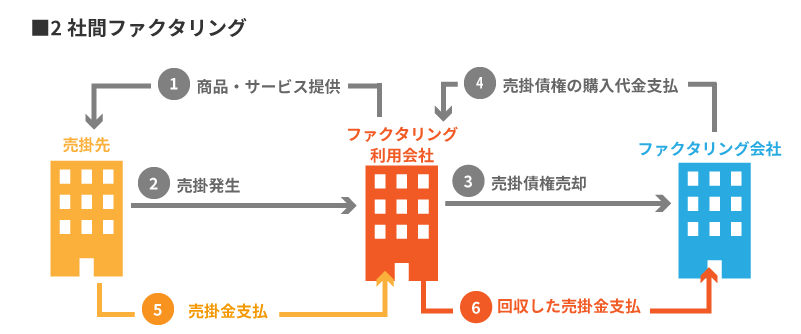

2社間ファクタリングの仕組み

2社間ファクタリングは、ファクタリング会社とファクタリングを利用する企業で売掛債権の売買(譲渡)契約を結びます。売掛先企業が契約に関与することはないため、売掛先企業にファクタリングの利用を知られることなく資金を調達することができます。

しかし、契約の成立に対する売掛先企業の認知がないことから、ファクタリング会社は売掛先企業から代金を回収することができません。そのため、支払期日が到来したらファクタリングの利用企業が売掛債権を回収し、ファクタリング会社に送金を行う仕組みとなっています。

2社間ファクタリングは、売掛先企業との取引関係に影響を及ぼすことなく利用できるという特徴があります。ただし、売掛債権が未回収となるリスクが多く存在する取引形態であることから、手数料が割高となる傾向にある点に注意をしましょう。

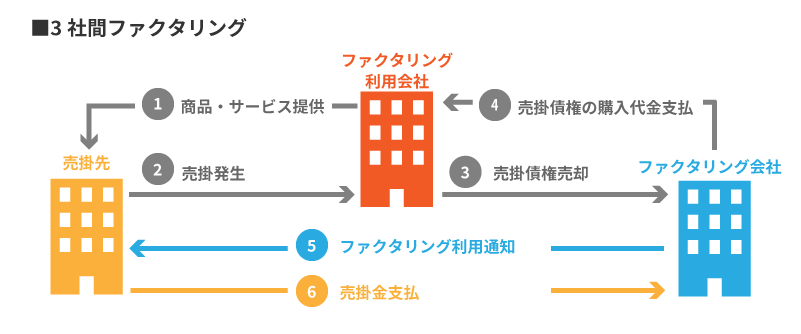

3社間ファクタリングの仕組み

3社間ファクタリングは、ファクタリング会社とファクタリングを利用する企業、売掛先企業で売掛債権の売買(譲渡)契約を結びます。売掛先企業に対してファクタリングの利用通知を行い、利用への承諾と契約への合意が得られれば資金を調達することができます。

契約に売掛先企業が関与するため、利用手続きの過程において売掛債権の支払先を変更する手続きが行われます。したがって、売掛債権の回収はファクタリング会社によって直接行われ、ファクタリングを利用する企業への売掛債権の支払いがなくなる仕組みとなっています。

3社間ファクタリングは、売掛債権が未回収となるリスクが低い取引形態であることから、手数料を抑えることが可能になるという特徴があります。ただし、売掛先企業を契約に関与させる手続きがあることによって、資金調達にかかる期間が長引く傾向にある点に注意をしましょう。

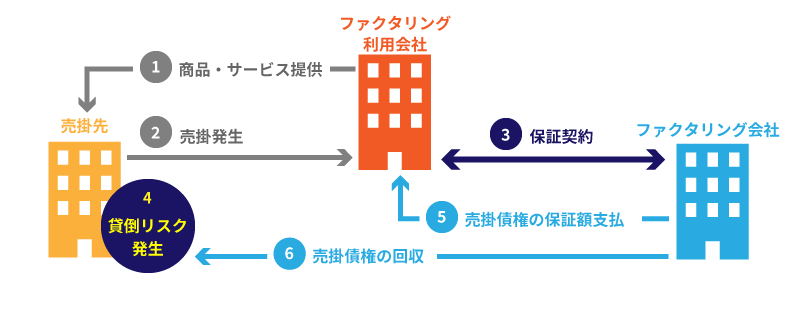

保証ファクタリングの仕組み

保証ファクタリングは、売掛債権の保証契約をファクタリング会社と結ぶことで、売掛債権の回収不能時に保証枠に応じた保証金を受け取ることができるサービスです。利用にあたっては審査を受ける必要があり、保証可能と判断されれば貸倒れリスクへの保証が開始されます。

【保証ファクタリングの仕組み】

保証ファクタリングの契約は、ファクタリング会社とファクタリングを利用する企業の2社間契約です。利用には、保証を依頼することへの対価として保証料が発生し、保証料は保証の対象期間に貸倒れリスクの発生なく契約満了となっても返還されることはありません。

なお、保証金を受け取ることができるのは、保証対象期間に売掛債権が貸倒れとなった場合のみです。また、保証される金額は売掛債権の全額ではなく、審査によって決定した保証限度額の範囲内である点に留意をしておきましょう。

保証ファクタリングのサービスを提供しているファクタリング会社を把握しておきたい人は「保証ファクタリングとは?サービスを提供している保証会社も解説」で紹介しているので、参考にしてみてください。

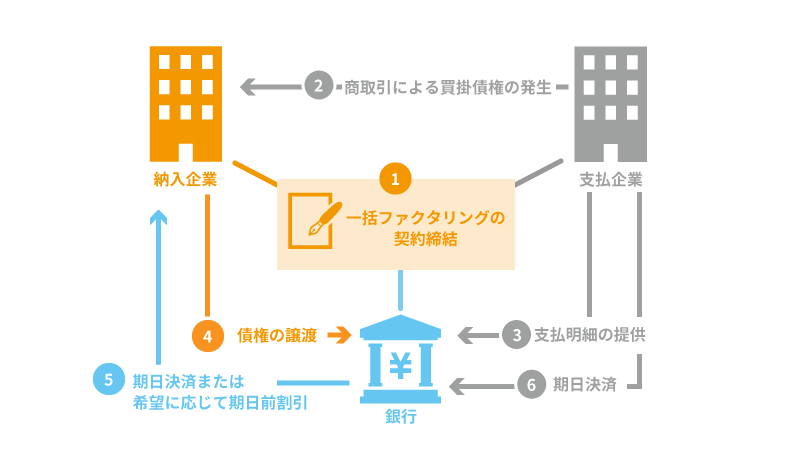

一括ファクタリングの仕組み

一括ファクタリングは、手形決済の合理化を図ることができるサービスです。おもに銀行傘下のファクタリング会社がサービスを提供しており、企業間取引における支払企業がサービスの利用を決定した後、納入企業とファクタリング会社の3社で契約を締結することでサービスが開始されます。

【一括ファクタリングの仕組み】

一括ファクタリングの契約後、商取引によって発生した売掛債権を納入企業がファクタリング会社に債権譲渡します。そして、支払企業が債権譲渡への同意と買掛債務(買掛金)の明細の提供をファクタリング会社に行うことで、手形決済で行われていた手形の振出がなくなります。

支払企業は、手形の振出がなくなったことにより、発行時に発生していた印紙税を削減できます。また、手形の発行手続きにかかる事務負担や発行した手形の管理リスクが軽減されることから、職場の作業効率化を図ることが可能となります。

納入企業は、支払企業と同様に手形を受領した際に発生していた印紙税を削減でき、手形の現金化に伴う事務負担を軽減することが可能です。加えて、希望をすれば売掛債権を期日前に資金化することが可能になるため、新たな資金調達の手段を確保できます。

なお、一括ファクタリングの利用には、ファクタリング会社が定めた手数料が支払企業と納入企業ともに発生します。支払企業には、基本手数料や債務データの取扱手数料などが毎月発生することとなるため、手数料負担も考慮した上で利用を検討しましょう。

まとめ

ファクタリングとは、売掛債権の売買(譲渡)取引を行う金融サービスのひとつです。売掛債権を売却(譲渡)することで、支払期日を待たずに現金化をすることや売掛債権の貸倒れリスクを軽減することが可能になります。

ファクタリングには、利用目的に応じた3つの種類のサービスがあります。資金調達であれば買取ファクタリング、売掛債権の貸倒損失の軽減であれば保証ファクタリング、買掛債務の決済合理化を図るのであれば一括ファクタリングを利用すると良いでしょう。

なお、それぞれのサービス利用時には手数料が発生します。また、ファクタリング会社によっては利用条件を設けているところもあるため、ファクタリングの利用を検討している人は、申込を希望するファクタリング会社の公式サイト等を事前に確認するようにしましょう。

この記事を書いたライター

ソラボ編集部

資金調達の可能性を無料で診断

10,000件の資金調達実績を持つSolaboの専門家が、融資や補助金など、事業課題に合わせた資金調達方法を提案します。

10,000件の資金調達実績を持つSolaboの専門家が、融資や補助金など、事業課題に合わせた資金調達方法を提案します。

関連記事